Ключевая ставка ЦБ РФ

Траектория ключевой ставки для возврата инфляции к 4% должна оставаться высокой — аналитики ЦБ РФ

- 09 декабря 2025, 19:15

- |

- Траектория ключевой ставки для возврата инфляции к 4% должна оставаться высокой — аналитики ЦБ РФ

- Повышение налогов отразилось в росте инфляционных ожиданий, ДКП должна оценить эти эффекты.

- Текущий рост цен с сезонной корректировкой в РФ в ноябре существенно замедлился, сложился ниже 4%.

cbr.ru/ec_research/mb/bulletin_25-08/

- комментировать

- 242 | ★1

- Комментарии ( 0 )

5 рисков для портфеля акций на ближайшие месяцы

- 09 декабря 2025, 12:22

- |

Еще в августе в рамках обсуждения мирных переговоров мы говорили о том, как разумно на них реагировать — все сказанное тогда полностью оправдалось. Было много волатильности, но на дистанции в 4 месяца лучше рынка идут более сильные и при этом дешевые компании при том, что неопределенность по вопросу мира как была, так и осталась (однако вероятность мира, по моим оценкам, выросла).

Сейчас рынок уже в режиме повышенной волатильности, и картина, вероятно, сохранится. Портфель должен быть готов к любому исходу, и это означает контроль как негативных, так и позитивных рисков. Позитивный риск — остаться в слишком защищенном режиме, когда рисковые активы подорожают, и вы уже не сможете их купить по хорошим ценам.

Риски касаются не только самой политики, но большинство с ней связаны.

- Валютный риск

- Мировые цены на сырье

- Риск неравномерной реакции акций на мирный сценарий

- Риск ключевой ставки

- Риск рецессии

Валюта

Рубль крепкий, существенно крепче ожиданий консенсуса на этот год, даже самых свежих.

( Читать дальше )

Аналитики Альфа-Банка ожидают снижения ключевой ставки до 16% в декабре. Прогноз основан на замедлении инфляции до около 6% по итогам месяца

- 09 декабря 2025, 10:46

- |

Банк России, скорее всего, понизит ключевую ставку до 16% годовых по итогам заседания 19 декабря 2025 года.

«Мы полагаем, что темпы роста ВВП в 4К25 могут достичь 1,5%, что выведет рост экономики на 1,2-1,3% по итогам года. Показатели октября поддерживают наше ожидание по развитию ситуации — напомним, что рост ВВП ускорился до 1,6%, причем наблюдался как рост потребительского спроса, так и производства, — пишут эксперты. — При этом такая динамика не выглядит аргументом в пользу более жесткой позиции ЦБ РФ, поскольку текущий всплеск спроса может отражать его перенос с 1П26 на текущие месяцы и связан в значительной степени с предстоящим повышением налоговой нагрузки».

С учетом низкого темпа роста цен в последние недели и вероятного торможения инфляции до значения около 6% по итогам декабря, аналитики Альфа-банка ориентируются на то, что регулятор понизит ключевую ставку до 16% годовых в декабре.

Источник

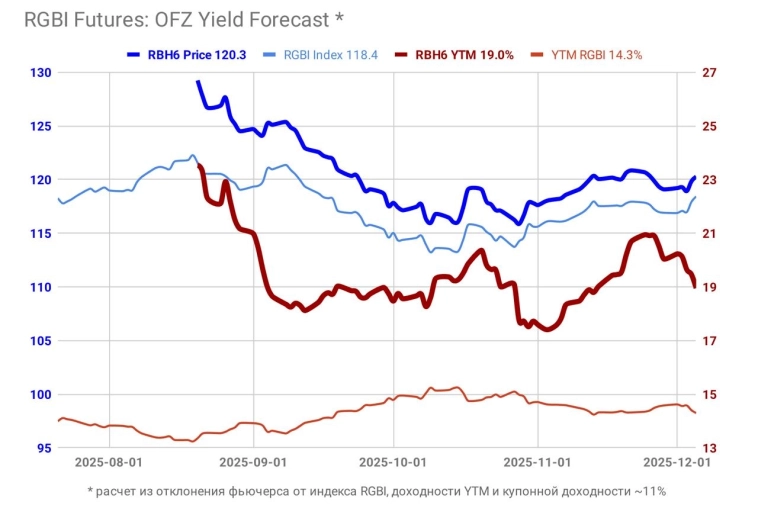

На чем заработать при снижении инфляции и ключевой ставки, или нюансы фьючерса на ОФЗ.

- 08 декабря 2025, 17:29

- |

О ставке ЦБ

- 08 декабря 2025, 17:08

- |

Что сидим дальше большей частью портфеля в фондах денежного рынка и облигах?

📉 Инфляция на конец года приблизится к 6% — ЦБ может ускорить снижение ставки?

- 08 декабря 2025, 15:45

- |

👉 Недельные темпы роста замедлились до 0,04% — на уровне сезонных минимумов 3 квартала.

👉 Годовые темпы роста упали до 6,6% — уже около нижней границы таргета ЦБ (6,5–7%).

👉 Предварительно инфляция в ноябре составила 0,43% (месячный темп роста).

👉 SAAR-инфляция в текущих данных — около 4% в годовом пересчёте. Среднее SAAR за 3 месяца — 5,2–5,5%.

👆 Бензин продолжает дешеветь. Дизель — пока нет, но сезонный переход на зимнее топливо заканчивается, поэтому снижение цен возможно и здесь.

👆 Впервые с 2022 года индекс Хэдхантера превысил 8 — это высокий уровень конкуренции за рабочие места. Количество вакансий в ноябре сократилось на 84% г/г, рынок труда заметно охладился и риск «перестараться» здесь для ЦБ стал реальным.

👆 Отмечается рост потребительского кредитования. Из-за оживления в ипотеке общий объём вырос на 62% г/г. Да, эффект низкой базы присутствует, но текущая ставка уже не сдерживает спрос на займы.

👆 Увеличились инфляционные ожидания: у населения — с 12,6% до 13,3%, у бизнеса — с 4,2% до 6,3%.

( Читать дальше )

Аналитики АТОН в стратегии на 2026 г. ожидают рост индекса Мосбиржи до 3300-3500 п., снижение ставки до 12-13% к концу года и средний курс 90 ₽/$ — РБК

- 08 декабря 2025, 10:00

- |

Атон выпустил стратегию на 2026 год. Основные тезисы:

Рост ВВП: на 1,5%

Средний курс доллара: ₽90

Ключевая ставка на конец года: 12%

Среднегодовая доходность длинных ОФЗ будет находиться в диапазоне 14–15%, а к концу 2026 года может снизиться до 12–13%.

Основной сценарий. Cнижение ключевой ставки до 12–13% и средний курс ₽90. Инвесторы начнут перекладываться из депозитов и облигаций в акции (особенно те, которые имеют высокую дивдоходность). Индекс Мосбиржи может вырасти до 3300–3500 пунктов.

Сценарий статус-кво. Общая экономическая ситуация и настроения инвесторов не улучшатся. Показатели доходности длинных ОФЗ сохранятся на текущем уровне — около 15%. Индекс Мосбиржи будет находиться в диапазоне 2400-2600 пунктов.

Оптимистичный сценарий. Стабильное замедление инфляции, к началу 2027 году ключевая ставка опустится ниже 12%. Премия за риск инвестирования в акции вернется к нормальному уровню — 7-8%. Таргет по индексу Мосбиржи: 3800–4000 пунктов.

( Читать дальше )

📉В следующем году все будет круто (или нет)

- 07 декабря 2025, 01:54

- |

Очередные данные по инфляции демонстрируют быстрое сокращение. На 3 декабря сейчас уже 6,6% г/г (по данным мин.эк). В первой половине года отмечал, что высокая база инфляции в 2024 была в середине лета и под конец года. Сейчас под влиянием высокой ставки, заменяются высокие прошлогодние значения и текущая годовая инфляция стремительно сокращается.

Так 4/11/18/25 декабря 2024 года недельная инфляция была 0,50%/0,48%/0,35%/0,33%. Как видим, сейчас выпадает 0,5% за неделю и в расчет входит текущая недельная инфляция 0,04%.

Если предположить, что средняя недельная инфляция до конца декабря сохраниться на уровне 0,1%, то к концу года годовое значение с высокой вероятностью упадет ниже 6%.

Это мощный сигнал на потенциальное ускорение снижения ставки. Удивляет, то что многие ожидают сохранение/снижение на 0,5% в такой ситуации. При инфляции 6%, нормальное значение ставки ~8-10%.

Ставим чекбоксы:

✅Чрезмерное укрепление нац.валюты

✅Резкое сокращение инфляции

✅Спад совокупного спроса

✅Снижение корпоративных доходов

( Читать дальше )

«Денег нет, но вы держитесь»

- 07 декабря 2025, 00:05

- |

Как мы помним 14.08.23 ЦБ поднял ставку с 8.5% до 12% (с 7.5% до 8.5% ставка была поднята 25.07.23). И что после этого было с наличными деньгами+переводные депозиты — М1 относительно официальной инфляции мы видим на синем графике. И как видите наш рынок скачет вверх три раза на политических новостях и только в декабре 2024-го подскочил на неожиданном сохранении ставки ЦБ. Но после всех ростов возвращается к денежной политике.

Так что без изменения денежной политики даже на среднесрочный рост рассчитывать бессмысленно.

- комментировать

- 15.5К |

- Комментарии ( 48 )

Швецов: снижение ключевой ставки, вероятно, будет носить очень постепенный характер, а рынок будет жить при двузначной ставке еще несколько лет

- 05 декабря 2025, 17:16

- |

«Мое мнение, исходя из интервью, которые дают, все-таки снижение ставки будет носить очень постепенный характер, и мы будем жить в двузначной ставке еще несколько лет, что в общем-то для инвесторов, наверное, очень интересно», — сказал Сергей Швецов.

Подробнее на РБК:

www.rbc.ru/quote/news/article/6932d0db9a79479c1edcfaa9?utm_source=rbc.ru&utm_medium=inhouse_media&utm_campaign=newsfeed&utm_content=6932d0db9a79479c1edcfaa9&utm_term=B_noauth&from=copy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал